作者 | 秦海清 编辑 | 刘杨

小米如坐过山车般大起大落。

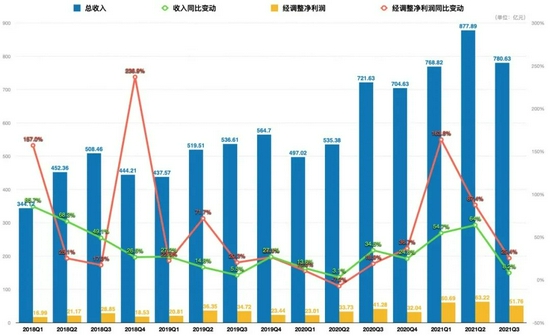

今年二季度,小米交出的业绩太过耀眼,当季实现总收入877.89亿元、经调整净利润63.22亿元,均创历史新高。更让雷军激动不已的是,小米手机出货量首次跻身全球第二。

然而,三个月后,小米全球第二的位置不仅被苹果抢了回去,在国内智能手机市场,也被荣耀超越,又回到了第四的位置。

业绩增速方面,小米同样放缓了脚步。11月23日,小米发布的2021年第三季度财报显示,该季度公司总收入和经调整净利润环比分别下降11.1%和18.1%,业绩失速的主要是因为小米手机出货量环比下降了17%。

尽管市场对此早已有所预期,还是选择“用脚投票”。业绩发布后次日,小米股价盘中跌幅一度超过8%,股吧里也充满着投资者的失望情绪。虽然11月25日小米股价反弹回暖,但年内累计回撤仍然超过40%。

外界倒是对小米造车期待颇高,但在汽车量产开售、成为新的业务增长点之前,作为基本盘的手机业务,小米必须守住。

手机卖得好,才是真的好

业绩冲高回落也属正常,同比来看,小米各项业绩还是有所增长的,只是增速放缓了。

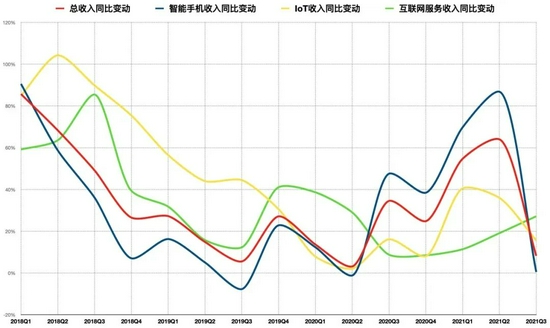

第三季度,小米实现总收入780.63亿元,同比增长8.2%;经调整净利润51.76亿元,同比增长25.4%。小米上一季度总收入和净利润的同比增速分别为64%和87.4%。

收入拆开来看,小米当季智能手机收入478.25亿元,占比61.3%,同比仅增长0.46%。上一季度的智能手机收入同比增速高达86.82%,为小米上市以来最高。

IoT与生活消费产品收入209.36亿元,占比26.8%,同比增长15.55%,小米IoT设备首次突破4亿,算是一个亮点。

此外,互联网服务收入73.38亿元,创下单季历史新高,同比增长27.13%。其中广告业务收入48亿元,同比增长44.7%,游戏收入10亿元,同比增长25%。

小米官方称第三季度“盈利能力持续提升”,是因为毛利率。当季小米综合毛利率18.3%,智能手机业务毛利率12.8%,互联网服务业务毛利率73.6%,均高于去年同期,只有IoT业务毛利率(11.6%)同比略有下降。

虽然互联网服务收入创历史新高,而且毛利率一直很高,但互联网服务在总收入中占比历来不高,只有10%左右,所以本季互联网服务的突出表现,并不能带动整体业绩的上涨。

能影响业绩大盘的,目前只有手机业务。一直以来,手机业务都是小米的“基本盘”,总收入与手机业务收入的变动趋势基本保持同频共振。

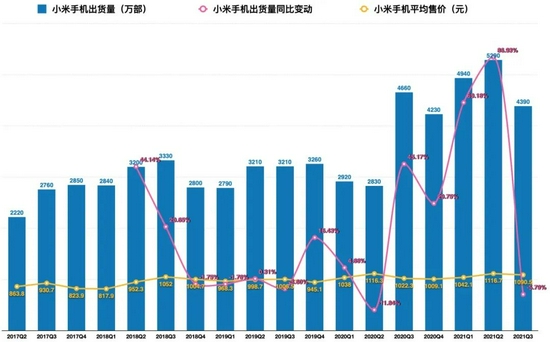

只有小米手机卖得多,小米业绩才能好。第三季度,小米手机出货量4390万部,同比减少270万部,比上一季度更是少卖了900万部。

在出货量下降的情况下,手机业务收入还能略有上涨,是因为平均售价提升了。小米手机第三季度平均售价为1090.5元,同比提升68.2元。

小米方面解释称,平均售价的提升是由于高端智能手机出货量增加所致。不过与第二季度相比,平均售价下降了26.2元。

一个好消息是,第三季度小米平均每部手机的毛利达到139.3元,创下历史新高,同比增长62.7%,环比也提高了7元。

从智能手机市场份额上看,小米也回落了。

雷军在8月份的年度演讲中提到,国际调研公司IDC报告显示,2021年第二季度,小米手机全球市场占有率达到16.9%,首次成为全球第二。“这是一个天大的好消息,我们都非常激动。”

演讲当晚,雷军立下了“三年时间,拿下全球第一”的flag,这般豪气正如2018年雷军喊出“十个季度,重回国内市场第一”。

想要站稳全球第二的位置并不容易。IDC数据显示,2021年第三季度,小米以13.4%的份额退居全球第三位,苹果以15.2%的份额重回全球第二。

在国内智能手机市场,小米又被荣耀(17.3%)超越,以13.6%的份额排名第四,排名前二的是vivo(22.1%)和OPPO(19.9%)。

曾经的“十个季度”早已过去,小米距离中国第一却越来越远。“三年时间”刚刚开始,小米冲击全球第一的开局也不太顺。

如何稳住基本盘?

手机业务受挫,小米将原因归咎于“缺芯”。

小米财报称,第三季度手机出货量下降,是受到核心零部件全球供应短缺的影响。小米集团总裁王翔也在业绩电话会上表示,由于芯片短缺,影响小米手机出货量1000万到2000万台。

全球缺芯的状况持续已久,第三季度的短缺情况甚至有所加剧,第四季度还会面临同样的挑战,何时才能好起来呢?

“根据目前我们的研究以及与供应商伙伴的密切沟通,我们可以看到明年整体的供应形势应该会有改观,尤其是下半年,上半年可能依然会有一些供应上的问题,这是我们的整体判断。”王翔表示。

除了受到缺芯的影响,小米CFO林世伟称,还有一个原因是iPhone 13系列表现太好了,让所有安卓系统手机的份额都有所下降。根据IDC数据,苹果手机第三季度出货量同比增加了20.8%,在所有手机厂商中表现最为强劲。

实际情况并非完全如林世伟所言,根据IDC数据,与第二季度相比,三星的全球市场份额增加了2%,VIVO保持不变,OPPO只降了0.5%,安卓阵营中的大品牌,小米是表现最不好的,市场份额下降了3.5%。

在同样缺芯的情况下,三星、苹果、VIVO和OPPO也没有像小米一样出货量环比下降,三星和苹果的出货量甚至增加了1000万部和620万部,VIVO和OPPO的出货量也有少量增加。

林世伟提及iPhone,王翔却避谈国内友商。在中国市场,苹果第三季度虽然表现不俗,但主要是荣耀的市场份额在快速上升,蚕食着安卓阵营其他厂商的地盘。

在业绩电话会上,有分析师谈到中国市场竞争格局时,指出荣耀拿到了很大一块市场份额,问小米如何看待中国四家厂商(VO荣米)的竞争?

王翔称:“市场竞争一直都在,而且中国也是竞争度最高的市场,我们尊敬每一位竞争对手,但是我们更应该关注自身改进,而非竞争对手的行动。”

IDC数据显示,在中国市场,荣耀出货量较第二季度翻了一倍,市场份额由8.9%提升至17.3%,小米出货量则环比减少21.8%,市场份额由17.2%萎缩至13.6%。VIVO和OPPO在中国市场的出货量和市场份额也有所降低,但不及小米如此“受伤”。

综合来看,小米手机出货量的下降,恐怕不能单纯地把锅甩给全球缺芯,也不仅遭受苹果这一家友商的冲击,毕竟其他手机大厂的出货量在增长,只有小米在下降。小米或许要思考为什么自己更加缺芯,是不是对供应链的掌控能力还要再增强一些?

抢夺线下,小米“补课”

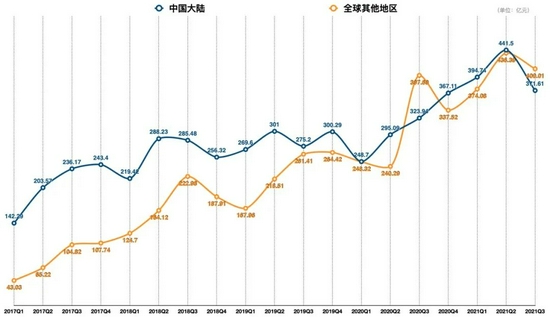

虽然小米手机海外出货量远高于国内,但小米想要稳住基本盘,必须在国内市场做增量。

第三季度,小米海外市场收入409.01亿元,占比52.4%,这是小米第二次海外季度收入超过国内。

环比来看,海外收入下降6.3%,而中国市场收入下降了15.8%。小米第三季度环比减少的97亿元总收入,中国市场要承担七成的责任。

2018年2月,在小米公司年会上,雷军称中国市场是小米的根基,是全球最大的消费电子市场,也是全球行业竞争的高地,“只有本土胜出,才能持续支撑国际业务稳步发展,只有赢在中国,才能赢得世界。”雷军就此设定目标:10个季度内,国内市场重回第一。

后来华为手机日益崛起,逐渐称霸中国市场,即便现在华为因美国制裁而被迫退出竞争,但VIVO和OPPO一直没给小米“重回第一”的机会,更别说还有独立后快速崛起的荣耀也加入了战局。

小米想要抢夺国内市场份额殊为不易,但至少小米在努力“补课”。小米要补的是线下渠道,也就是小米之家。

小米起家于线上,在线下渠道的拓展方面稍显薄弱,直到2015年才开设了第一家小米之家商场店。2017年初,雷军提出“未来三年计划开通1000家小米之家”,但到2019年底,小米之家在中国大陆运营的门店才超过630家。

截至2020年三季度末,小米之家不过2200家左右,四季度起,小米开启疯狂开店模式,年底小米之家增至3200家。2021年4月,这一数字突破5000,6月则超过8000。

截至2021年10月底,小米在中国区线下门店已经超过10000家,覆盖95%的城市、80%的县城和4%的乡镇,近一年时间新开店8000家左右。

与友商相比,10000家线下门店并不多。据林世伟称:“OPPO和VIVO在国内的店铺数量可能都超过20万家。”不过,林世伟认为小米并不需要这么多的门店来取得市场份额,“我们平均每家店贡献的市场份额也要远高于OPPO和VIVO。”

虽然小米的坪效更高,但架不住友商的线下门店远多于小米,结果也是数量战胜了效率。

小米目前尚未透露过线上与线下的销售数据对比,但从小米手机当前的整体表现来看,新店的贡献显然还不够,因为很多店只有3到6个月的店龄。用王翔的话说就是,需要把那些“生”店变成“熟”店。

因此,小米下一步的策略就是,一手继续抓线下门店的覆盖率,一手进一步提高门店的坪效,两手都得硬。三年后小米能否登顶全球第一,中国市场至关重要。

三年后的2024年,也是小米汽车计划的量产时间。

即使小米手机届时未能站上全球第一,如果小米汽车能有亮眼表现,并成为小米新的业绩增长点,雷军的脸上仍能有光,但目前看来形势并不乐观。

根据小米高管介绍,小米汽车团队目前有500人规模,接触了一些供应商,注册了一些公司,整个造车计划目前还是在产品定义和设计阶段。

不管以后小米汽车成不成,回到当下,小米的基本盘必须要稳住了。(豹变)

最新文章